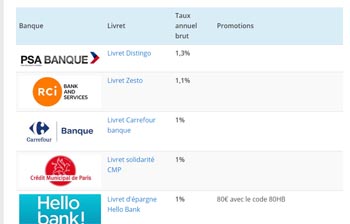

Création de notre guide comparatif de livrets bancaires

Les livrets bancaires ne rapportent plus grand chose mais ils permettent de placer de la trésorerie lorsque le livret A et le

Read More

Comme tous les ans en février, Warren Buffet publie sa lettre annuelle aux actionnaires de Bershire Hattaway.

Ces lettres sont une véritable mine d’or pour l’investisseur dans la valeur : les conseils aux investisseurs (toujours de bon sens) sont précieux. Le ton humble et humoristique des lettres les rendent très agréables à lire ; on y retrouve également les performances (exceptionnelles) réalisées par l’oracle d’Ohama depuis un demi siècle.

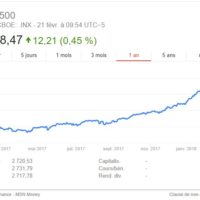

En 2017, l’action Berkshire a augmenté de 21,9%, en ligne avec la valeur intrinsèque (book value +23%) et le S&P500 dividendes réinvestis (+21,8%). Depuis 1965, la performance de Warren Buffett est exceptionnelle : +2.404.748% en 52 ans !! (soit +20,9% par an). C’est beaucoup mieux que le S&P 500 qui a fait « seulement » du +9,9% par an sur la même période (ce qui représente tout de même un gain de +15.508% en 52 ans).

1000 dollars investis avec Warren Buffett en 1965 vaudraient aujourd’hui la bagatelle de 19,3 millions de dollars ! (1000 dollars investis sur le S&P 500 durant la même période seraient devenus 135481 dollars).

Dans sa lettre, l’oracle d’Omaha indique que sur les 65 milliards de dollars de gains réalisés en 2017, 29 milliards sont liés à la réforme fiscale américaine (le taux d’impôt sur les sociétés va passer de 35% à 20%).

Berskshire Hattaway dispose actuellement de 116 milliards de dollars en cash et Warren Buffet indique rester à l’affût pour réaliser une ou plusieurs (très) grosses acquisi…

Depuis le début du mois de février 2018, on assiste à un retour de la volatilité sur les bourses mondiales.

Les bons chiffres de l’emploi publiés aux états unis (et des hausses de salaire plus fortes que prévu) ont déclenché un mouvement de hausse des taux (le 10 ans américains a atteint 2,90%). La poussée de l’inflation fait craindre aux gérants que la Fed relèvera plus vite et plus fortement que prévu ses taux directeurs.

Après avoir atteint des records historiques, les marchés financiers ont baissé d’environ 10% début février, avant de se reprendre ces derniers jours.

Comment réagir en tant qu’investisseur ?

Un « cygne noir » est un événement imprévisible qui a une très faible probabilité d’arriver mais qui a des conséquences très importantes s’il se réalise. Ce concept de « théorie du cygne noir » a été développé par le philosophe Nassim Nicholas Taleb dans son livre Le Cygne noir.

Un cygne noir est l’illustration d’un biais cognitif. Si on ne croise et n’observe que des cygnes blancs, on aura vite fait de déduire par erreur que tous les cygnes sont blancs. C’est ce qu’ont longtemps cru les Européens avant de faire la découverte de l’existence des cygnes noirs en Australie. En réalité, seule l’observation de tous les cygnes existants pourrait nous donner la confirmation que ceux-ci sont bien toujours blancs. Cependant, prendre le temps et les moyens d’observer tous les cygnes de la Terre avant de confirmer qu’ils sont tous blancs n’est pas envisageable. Il paraît préférable de faire la supposition hâtive qu’ils sont blancs, dans l’attente de voir la théorie infirmée par l’observation d’un cygne d’une autre couleur. Ainsi construisons-nous des raisonnements à partir d’informations incomplètes, ce qui nous conduit à aboutir à des conclusions erronées.

En ce début d’année 2017, les marchés financiers sont euphoriques : le CAC40 est à 5300 pts, au plus haut depuis 2007…

Les foncières cotées sont des véhicules d’investissement peu connus du grand public alors qu’elles présentent de nombreux atouts pour l’investisseur de long terme. Les foncières cotées sont des investissements hybrides puisqu’elles sont à la fois un investissement purement immobilier (en général dans des murs de magasins ou des bureaux) et à la fois un investissement en actions puisqu’elles sont cotées en bourse comme des actions « normales » de Total ou Sanofi.

La plupart des ces sociétés bénéficient du statut de REIT (Real Estate Investment Trust) ou SIIC (Sociétés d’Investissements Immobiliers Cotées) pour la France. Ce statut est réservé aux entreprises dont le capital est investi majoritairement dans l’immobilier et permet à l’entreprise de ne pas payer l’impôt sur les bénéfices. En contrepartie, la foncière doit distribuer à ses actionnaires une large part de son bénéfice (généralement entre 85% et 95% selon les pays).

Les livrets bancaires ne rapportent plus grand chose mais ils permettent de placer de la trésorerie lorsque le livret A et le

Read More